Το στοίχημα της εμπιστοσύνης

Το στοίχημα της εμπιστοσύνης

Η έξοδος από τα μνημόνια -το ξέραμε!- δεν σηματοδοτεί και έξοδο από το τέλμα και τη μιζέρια. Χρειαζόμαστε επειγόντως ανάπτυξη. Εκείνη θα φέρει περισσότερες και πιο καλοπληρωμένες θέσεις εργασίας, λιγότερους φόρους, καλύτερες κοινωνικές παροχές.

Αλλά η ανάπτυξη έρχεται από τον δρόμο που ανοίγει η σοβαρή επιχειρηματικότητα ενώ η Ελλάδα συνδέεται με τις επενδύσεις μέσω ενός δύσβατου μονοπατιού. Για να γίνει το μονοπάτι λεωφόρος, χρειάζεται οι επενδυτές να εμπιστευτούν τις προοπτικές της ελληνικής οικονομίας και οι πολίτες να πιστέψουν τις δυνατότητές της. Σήμερα, η εμπιστοσύνη βρίσκεται στο ναδίρ και το καίριο ερώτημα είναι: μπορούμε;

Μπορούμε να αντιστρέψουμε δυναμικά το βαρύ κλίμα στην οικονομία και την κοινωνία, την καταρρακωμένη ψυχολογία και την αναξιοπιστία που εμποδίζει τους επενδυτές να εμπιστευτούν τις αναπτυξιακές προοπτικές μας; Γιατί στην οικονομία, η ψυχολογία και το κλίμα δεν είναι έννοιες αόριστες και υποκειμενικές. Είναι αντικειμενικές προϋποθέσεις ανάπτυξης.

Ας δούμε, λοιπόν, ποιοι δείκτες και πώς αποτυπώνουν το μέτρο της εμπιστοσύνης των επενδυτών στην ελληνική οικονομία.

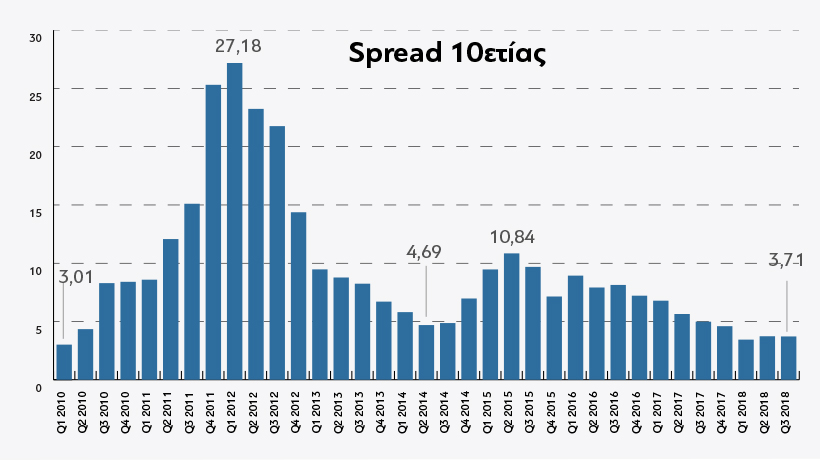

Τα spreads, η διαφορά στο επιτόκιο δανεισμού μεταξύ Ελλάδας – Γερμανίας, είναι ο πιο δημοφιλής δείκτης. Σ’ αυτό το πεδίο παρατηρείται πρόοδος αλλά ελάχιστη. Τα spreads παραμένουν υψηλότερα από το πρώτο εξάμηνο του 2010, όταν μπαίναμε στα μνημόνια και πολύ υψηλότερα από χώρες με μνημονιακό παρελθόν όπως η Πορτογαλία και η Κύπρος. Συνυπολογίστε δε ότι τα spreads ενσωματώνουν και το πολιτικό ρίσκο του Grexit. Και σήμερα είναι συγκρίσιμα με το 2014, όταν ο κίνδυνος ήταν τεράστιος, αφού η πλειονότητα του εκλογικού σώματος έφερνε στην κυβέρνηση δύο κόμματα που φλέρταραν ανοιχτά με την ιδέα του Grexit.

Έτσι κι αλλιώς, πάντως, ο δείκτης των spreads δεν συνιστά πια αντιπροσωπευτικό δείκτη εμπιστοσύνης των επενδυτών προς τις αναπτυξιακές προοπτικές της ελληνικής οικονομίας. Διότι τα τελευταία χρόνια εμπεδώθηκε η πεποίθηση πως η Ευρώπη, που διακρατά σχεδόν το 80% του ελληνικού χρέους, θα διευκολύνει την Ελλάδα επιμηκύνοντας τα δάνειά της π.χ., αν παραστεί ανάγκη κι εφόσον η Ελλάδα «συνεργάζεται»! Τα spreads, λοιπόν, αποτυπώνουν, κυρίως, τη σχέση της Ελλάδας με την Ευρώπη, τη συμμόρφωση της πρώτης στους δημοσιονομικούς περιορισμούς που θέτει η δεύτερη, και όχι τις αντικειμενικές προοπτικές ανάπτυξης της ελληνικής οικονομίας. Φυσικά, τα χαμηλά spreads, η καλή σχέση με τους εταίρους & η δημοσιονομική πειθαρχία είναι αναγκαία συνθήκη για να πάμε μπροστά. Αναγκαία αλλά όχι ικανή, όπως λέμε στα μαθηματικά. (Η Αλβανία του Χότζα ήταν επί 40 χρόνια δημοσιονομικά ισοσκελισμένη αλλά στην ανάπτυξη …πάτωνε.)

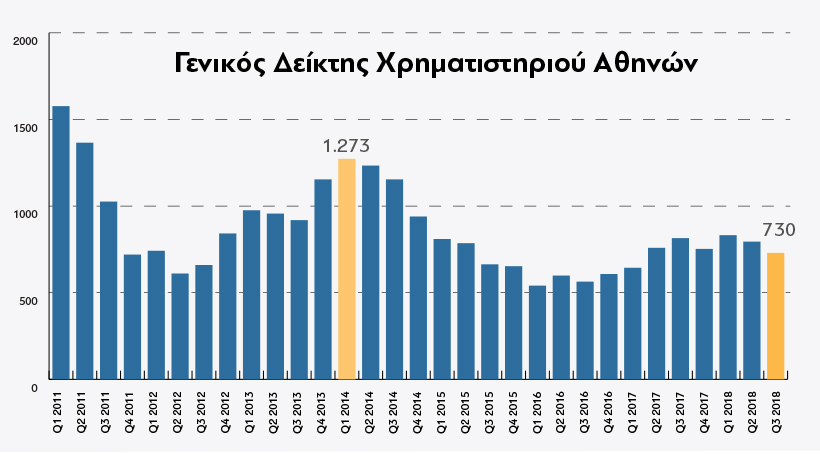

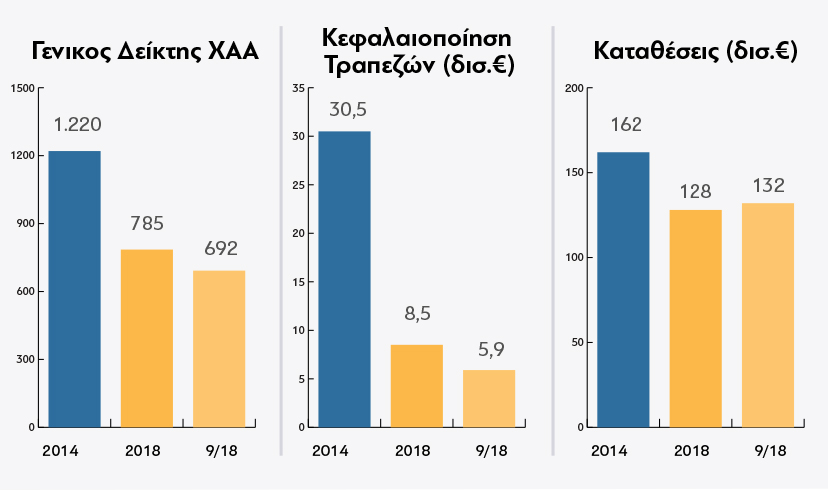

Ο Γενικός Δείκτης του Χρηματιστηρίου Αθηνών είναι ένας δείκτης που ενσωματώνει την άποψη της επενδυτικής κοινότητας για τις μεσοπρόθεσμες προοπτικές ανάπτυξης της ελληνικής οικονομίας, με τρόπο συμπληρωματικό και πιο αντιπροσωπευτικό.

Το Χρηματιστήριο είναι προεξοφλητικός μηχανισμός για ευοίωνες και δυσοίωνες εξελίξεις. Η πορεία του Χρηματιστηρίου γενικά, και των ελληνικών εταιρειών ειδικότερα, εξαρτάται από το εγχώριο οικονομικό περιβάλλον. Αν υπάρχει προσδοκία ουσιαστικής βελτίωσης στο εγγύς μέλλον, αυτή αποτυπώνεται στις τιμές των μετοχών.

Η πιθανότητα να κάνουν λάθος οι επενδυτές υπάρχει, δεν είναι όμως το σύνηθες. Και πάντως, οι κινήσεις των επενδυτών στο Χρηματιστήριο Αθηνών αποτυπώνουν τις εκτιμήσεις και τις προσδοκίες τους για τις προοπτικές της οικονομίας τη δεδομένη χρονική στιγμή. Το 2013, π.χ., και το μισό 2014, το Χρηματιστήριο Αθηνών διέγραφε ανοδική τροχιά. Η επενδυτική κοινότητα προεξοφλούσε ανάκαμψη, ανάπτυξη, καλύτερες μέρες για τις επιχειρήσεις. Αντιθέτως, εδώ και τρεισήμισι χρόνια το Χρηματιστήριο βρίσκεται σε τέλμα. Και τώρα, μετά την έξοδο από τα μνημόνια, το τέλμα βαθαίνει περισσότερο, το Χρηματιστήριο δείχνει πιο αδύναμο.

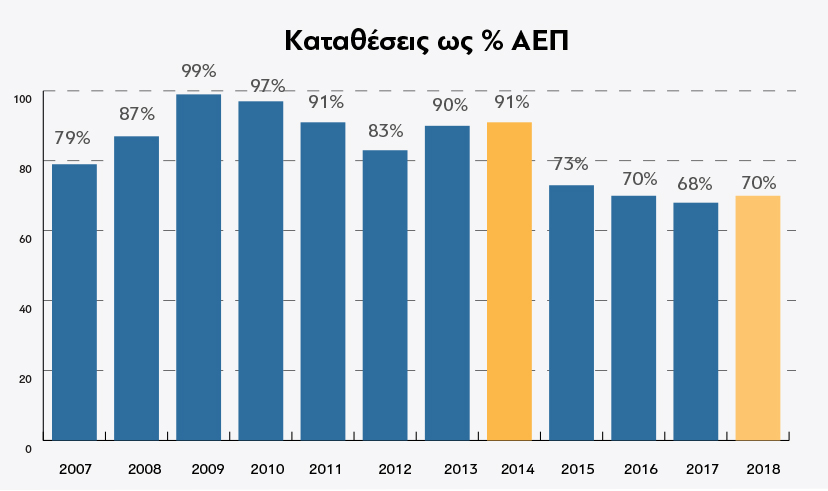

Οι καταθέσεις είναι ένας ακόμη δείκτης εμπιστοσύνης. Αν οι επενδυτές δεν εμπιστεύονται την Ελλάδα για τις καταθέσεις τους, θα την εμπιστευτούν για να επενδύσουν τα κεφάλαιά τους;

Όπως φαίνεται στο διάγραμμα ΙΙΙ οι καταθέσεις υποχώρησαν δραματικά το 2015 και παρέμειναν καθηλωμένες σε πολύ χαμηλά επίπεδα έως σήμερα. (Σημείωση: στο διάγραμμα ΙΙΙ αποτυπώνεται η εξέλιξη του ύψους των καταθέσεων ως % του ΑΕΠ. Ο λόγος καταθέσεις/ΑΕΠ, είναι αντιπροσωπευτικότερος δείκτης της εμπιστοσύνης των καταθετών, μιας και το ύψος των καταθέσεων συναρτάται με το μέγεθος της οικονομίας.)

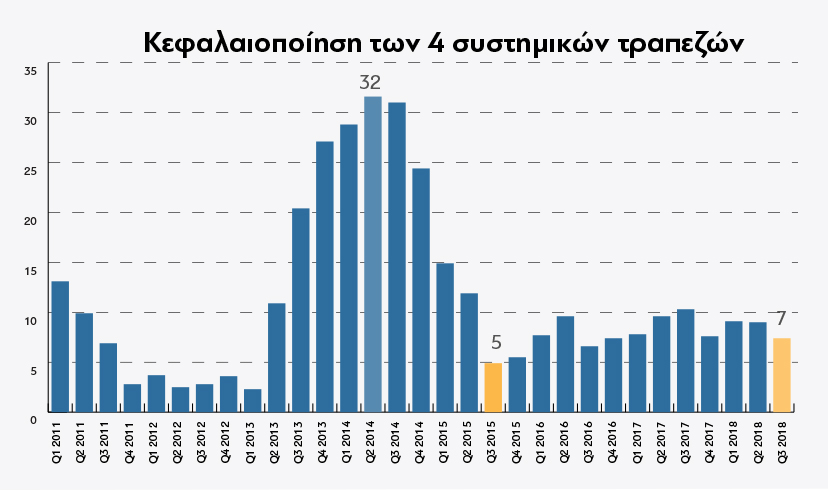

Οι προοπτικές των ελληνικών τραπεζών είναι, πιστεύω, ο πιο αντιπροσωπευτικός δείκτης για το πώς αντιλαμβάνονται οι επενδυτές τις προοπτικές της οικονομίας μας. Καθώς η πορεία και η υγεία των ελληνικών τραπεζών είναι άρρηκτα συνδεδεμένη με την πορεία της ελληνικής οικονομίας, η επένδυση στις ελληνικές τράπεζες είναι το κατεξοχήν μακροοικονομικό στοίχημα στην πορεία της ελληνικής οικονομίας.

Ο Γουίλμπουρ Ρος, υπουργός Εμπορίου των ΗΠΑ, είπε στον Αλέξη Τσίπρα στη ΔΕΘ ότι «το πιο σημαντικό που μπορεί να κάνει η Ελλάδα στην επόμενη φάση είναι η αλλαγή της ψυχολογίας των επιχειρήσεων». Και μιλά εκ πείρας, ξέρει από επενδύσεις. Πριν εμπλακεί στην πολιτική υπήρξε δισεκατομμυριούχος επενδυτής. Ξέρει και από ελληνικές επενδύσεις. Ήταν ένας από τους μεγαλοεπενδυτές που το 2014 επένδυσαν 8,5 δισ.€ στις ελληνικές τράπεζες. Αλλά μετά το 2014 ακολούθησε το 2015 και ο τυφώνας «Περήφανη διαπραγμάτευση» με τις γνωστές καταστροφές (capital controls, τραπεζική αργία κ.ά.) και τα κεφάλαιά του εξανεμίστηκαν.

Ωστόσο, ούτε ο κ. Ρος ήταν αφελής ούτε οι υπόλοιποι μεγαλοεπενδυτές που επένδυσαν κεφάλαια στις τράπεζες το 2014. Γνώριζαν ότι οι ελληνικές τράπεζες βρίσκονταν κάτω από ένα βουνό κόκκινων δανείων. Γνώριζαν, όμως, και ότι όλα τα προβλήματα αμβλύνονται σε περιβάλλον ανάπτυξης. Οι επενδυτές το 2014 εκτιμούσαν ότι η ελληνική οικονομία είχε πολύ ευοίωνες προοπτικές. Έδειξαν εμπιστοσύνη και επένδυσαν κεφάλαια. Στα 32 δισ. € ανέρχονταν η κεφαλαιοποίηση των τεσσάρων συστημικών τραπεζών την άνοιξη του 2014. Στα 7,4 δισ. το 3ο τρίμηνο του 2018, στα 6 δισ. € το Σεπτέμβριο του 2018!

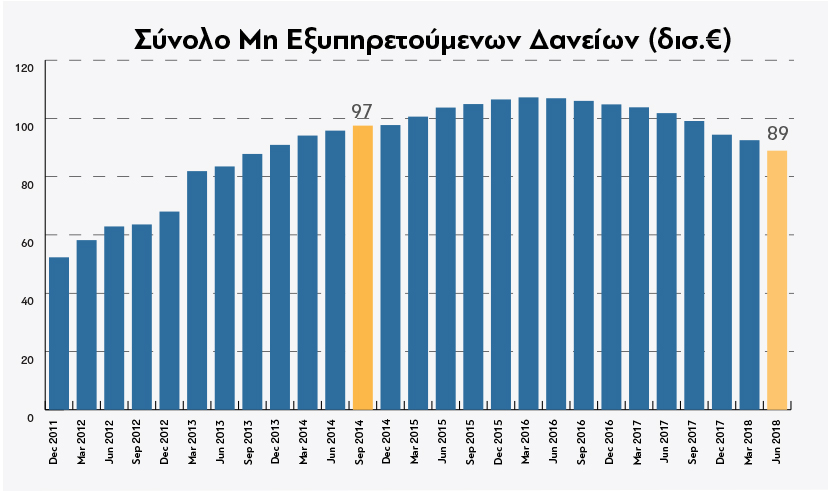

Θα ήταν λάθος να αποδώσουμε την αδυναμία των τραπεζών σήμερα στο μεγάλο ύψος των κόκκινων δανείων. Διότι σήμερα τα κόκκινα χαρτοφυλάκια είναι σε καλύτερη κατάσταση από το 2014 (διάγραμμα V), όταν η κεφαλαιοποίηση των τραπεζών ήταν τετραπλάσια.

Ούτε στα θεμελιώδη μεγέθη των τραπεζών μπορούμε να αποδώσουμε την αδυναμία τους.

Διότι ναι μεν το 2015 επέφερε δραματική επιδείνωση στα θεμελιώδη μεγέθη των τραπεζών, όμως, η επιβάρυνση αυτή σιγά-σιγά αναιρέθηκε με συνεχείς κεφαλαιακές ενέσεις.

Μετά την ενίσχυση των τραπεζών με 13 δισ.€ το 2015, ακολούθησαν έμμεσες κεφαλαιακές ενισχύσεις ύψους 3-4 δισ.€ ετησίως. Διότι οι ελληνικές τράπεζες, εκτός από το κόκκινο δανειακό χαρτοφυλάκιο, έχουν και το υγιές χαρτοφυλάκιο. Και το υγιές χαρτοφυλάκιο παράγει κέρδη. Αυτά, τα αποκαλούμενα προ προβλέψεων κέρδη, οι τράπεζες δεν τα διανέμουν, δεν δίνουν μέρισμα, δεν αποδίδουν φόρους. Τα χρησιμοποιούν ως κεφαλαιακό μαξιλάρι –οι λεγόμενες προβλέψεις- για να μειώσουν τις ζημιές από το κόκκινο χαρτοφυλάκιο.

Έτσι, από το καλοκαίρι του 2014 μέχρι τώρα, οι τράπεζες έχουν ενισχυθεί κεφαλαιακά, έμμεσα & άμεσα, συνολικά με 25 δισ.€, ποσόν που υπερκαλύπτει τις πρόσθετες ζημιές του 2015. Γι’ αυτό οι τράπεζες σήμερα, παρά το ότι «καίνε» κεφάλαια με τη διαγραφή ή την πώληση «κακών» δανείων, έχουν καταφέρει να μειώσουν τα κόκκινα δάνεια χωρίς να επιδεινώσουν την κεφαλαιακή τους επάρκεια. Αντιθέτως, τη βελτίωσαν. Σήμερα οι ελληνικές τράπεζες έχουν λιγότερα κόκκινα δάνεια και υψηλότερη κεφαλαιακή επάρκεια από το 2014.

Με δύο λόγια, δεν είναι οι τράπεζες σε χειρότερη κατάσταση το 2018 συγκρινόμενες με το 2014. Είναι η χώρα σε χειρότερη κατάσταση. Κι ούτε καν! Είναι η ψυχολογία των επενδυτών που βλέπει το ποτήρι της ελληνικής οικονομίας ολότελα άδειο.

Αυτό προκύπτει και από τις εκθέσεις των ξένων οίκων που κατακλύζουν τα mailboxes των επενδυτών: υποβαθμίζουν τις προοπτικές των ελληνικών τραπεζών, επειδή δεν βλέπουν μελλοντική κερδοφορία, δεν βλέπουν πιστωτική επέκταση, δεν βλέπουν δυναμική ανάπτυξη της ελληνικής οικονομίας.

Η διαφορά, λοιπόν, του 2018 με το 2014 στη χρηματιστηριακή συμπεριφορά των τραπεζικών μετοχών δεν οφείλεται τόσο σε επιδείνωση των θεμελιωδών μεγεθών του τραπεζικού κλάδου, όσο στην επιδείνωση της ψυχολογίας, των εκτιμήσεων και των προσδοκιών για την αναπτυξιακή πορεία της οικονομίας.

Σημείωση: Όσοι παρακολουθούν στενότερα τις χρηματιστηριακές εξελίξεις γνωρίζουν πως ακόμα και μια μικρή σε ύψος άντληση κεφαλαίων φαίνεται σήμερα βουνό για τις τράπεζες λόγω των χρηματιστηριακών συνθηκών. Το 2014 με χαμηλότερους δείκτες κεφαλαιακής επάρκειας και περισσότερα κόκκινα δάνεια οι ελληνικές τράπεζες είχαν την ευκαιρία να αντλήσουν από τις αγορές πολλαπλάσια κεφάλαια (8,5 δισ.€) με πολύ καλούς όρους. Το πρόβλημα σήμερα δεν δημιουργείται από την ανάγκη για νέα κεφάλαια ούτε από τα πολλά κόκκινα δάνεια. Το πρόβλημα δημιουργείται επειδή οι αγορές, οι επενδυτές, έχουν χάσει την εμπιστοσύνη τους στις προοπτικές της ελληνικής οικονομίας.

Η αντιδιαστολή του 2018 με το 2014 είναι αποκαλυπτική (Διάγραμμα VI).

Το 2014 είχαμε 55% υψηλότερη τιμή στο δείκτη του Χρηματιστηρίου Αθηνών, τετραπλάσια κεφαλαιοποίηση για τις ελληνικές τράπεζες & 25% περισσότερες καταθέσεις. Παρακαλώ σημειώστε πως η σύγκριση δεν αφορά κάποιες τυχαίες μεμονωμένες ημέρες αλλά τις μέσες τιμές του 1ου εννεαμήνου του 2014 και 2018.

Πώς φτάσαμε από το 2014 στο 2018; Πώς καταστρέψαμε την ελπίδα, πώς καταποντίστηκε η εμπιστοσύνη; Κι αν η επιδείνωση του κλίματος οφείλεται στον τραγέλαφο του 2015, γιατί δε βελτιώθηκε στη συνέχεια;

Φταίει η δυσλειτουργική δημόσια διοίκηση, τα διαρθρωτικά προβλήματα της ελληνικής οικονομίας, το υψηλό χρέος, οι στόχοι για υψηλά πρωτογενή πλεονάσματα; Ναι, όλα αυτά είναι βαρίδια αλλά όλα αυτά τα είχαμε και το 2014.

Η διαφορά με το 2014 είναι πως τέσσερα σχεδόν χρόνια εκπέμπουμε προς τη διεθνή επενδυτική κοινότητα, συστηματικά, τα λάθος σήματα: δεν θέλουμε ν’ αλλάξουμε, δεν μπορούμε να διαχειριστούμε τα προβλήματά μας, δεν αξιοποιούμε τις δυνατότητές μας.

Η οπισθοχώρηση στο πεδίο της ανάπτυξης & της οικονομίας ήταν διαρκής όλα τα χρόνια διακυβέρνησης του Αλέξη Τσίπρα. Δεν περιορίστηκε χρονικά στο 2015 ούτε εξαντλήθηκε στην αντιαναπτυξιακή φορολογική πολιτική των κυβερνήσεων του

Για να καταλάβετε πώς μας βλέπουν οι επενδυτές, δείτε τι κάναμε στην εμβληματική επένδυση του Ελληνικού. Οι πολιτικοί νίπτουν τας χείρας τους ενώ τα έργα τελματώνουν στο έλεος μιας ανελέητης γραφειοκρατίας.

Δείτε τι κάναμε για την εξυγίανση των τραπεζών και την αποτελεσματική διαχείριση των κόκκινων δανείων. Εστιάσαμε την προσοχή μας στο :

α) πώς θα διατηρήσουμε την Τράπεζα Αττικής εκτός ελέγχου της ΕΚΤ, για να μπορεί το «κράτος» να δανειοδοτεί φίλους και συμμάχους εδώ & εδώ,

β) πώς θα χρησιμοποιήσουμε τα κόκκινα δάνεια για να κλείσουμε εφημερίδες & κανάλια που μας αντιπολιτεύονται,

γ) πώς θα καθυστερήσουμε την ψήφιση και την εφαρμογή των μεταρρυθμίσεων που προωθούσε η τρόικα για την αποτελεσματικότερη διαχείριση των κόκκινων δανείων (π.χ. ακαταδίωκτο στελεχών, ηλεκτρονικοί πλειστηριασμοί, αυστηροποίηση του νόμου Κατσέλη).

Δείτε τι κάναμε στη μεγαλύτερη άμεση επένδυση στη χώρα μας, στις Σκουριές. Πόλεμος με κάθε μέσο! Οι συλλογικότητες με μεταμεσονύκτιες δολοφονικές εφόδους, οι υπουργοί με διοικητικές καθυστερήσεις, παλινωδίες και ρητορική εναντίον της επένδυσης εδώ, κι όταν το Συμβούλιο Επικρατείας ως θεματοφύλακας της περιβαλλοντικής νομοθεσίας, δικαίωνε τον επενδυτή, το κράτος με νέες υπουργικές αποφάσεις έβαζε νέες τρικλοποδιές!

Δείτε τι κάναμε στη ΔΕΗ, τη μεγαλύτερη και πιο νευραλγική ΔΕΚΟ της χώρας. Ακυρώσαμε το σχέδιο αναδιάρθρωσης που ήταν σε εξέλιξη το 2014 και την αφήσαμε να πνίγεται στα προβλήματά της. Δεν υπήρξε άλλο σχέδιο αναδιάρθρωσης, μόνο εντεινόμενα προβλήματα που συσσωρεύονται εδώ & εδώ. Κι ένα επικίνδυνο μήνυμα, πως τίποτα δεν θα αλλάξει, αν προηγουμένως δεν καταρρεύσει.

Παραθέτω τα παραπάνω παραδείγματα και παραλείπω αναφορές στην υπερφορολόγηση και το καταστροφικό 2015. Διότι είναι κρίσιμο να αντιληφθούμε ότι η οπισθοχώρηση στο πεδίο της ανάπτυξης & της οικονομίας ήταν διαρκής όλα τα χρόνια διακυβέρνησης του Αλέξη Τσίπρα. Δεν περιορίστηκε χρονικά στο 2015 ούτε εξαντλήθηκε στην αντιαναπτυξιακή φορολογική πολιτική των κυβερνήσεων του.

Ακούω επίσης, πολύ συχνά, ότι για το τέλμα φταίνε τα πρωτογενή πλεονάσματα και το σκληρό ευρώ. Η Πορτογαλία είναι η απάντηση. Φτωχή χώρα του Νότου, με σκληρό νόμισμα, υψηλή συνταξιοδοτική δαπάνη, πιεστικό δημογραφικό και υψηλά Π.Π. (2,2% & 2,7% για το 2016 & το 2017 αντίστοιχα). Αλλά τα καταφέρνει πολύ-πολύ καλύτερα από εμάς.

Τα αίτια της μιζέριας μας είναι εσωτερικά, τα δημιουργούμε μόνοι μας. Ενώ τα τελευταία τρία χρόνια ήταν εξαιρετικά θετική η διεθνής συγκυρία (φθηνό πετρέλαιο, χαμηλότατα επιτόκια, άνθηση του ελληνικού τουρισμού κ.ά.), ενώ δεν υπήρχαν εσωτερικά εμπόδια -ούτε πολιτική αστάθεια, ούτε κίνδυνος GREXIT, ούτε κινήματα «δεν πληρώνω» και πλατείες αγανακτισμένων, ούτε απουσία συναίνεσης στα βασικά- παρά ταύτα μείναμε στον πάτο ξοδεύοντας πολύτιμο χρόνο. Γιατί αιτία της αποτυχίας δεν είναι ούτε οι ξένοι ούτε ο λαός. Η ηγεσία είναι η αιτία. Ο κ. Τσίπρας και οι κυβερνήσεις του είναι ασύμβατες με την έννοια της ανάπτυξης. Και ήταν φανερό από πολύ νωρίς εδώ.

Όμως, η σύγκριση με το 2014 δεν προσφέρει μόνο απογοήτευση αλλά κι ένα ισχυρό αισιόδοξο μήνυμα: η εμπιστοσύνη των επενδυτών δεν εξαρτάται μόνο από το ύψος του χρέους, τα πρωτογενή πλεονάσματα και την αποτελεσματικότητα της δημόσιας διοίκησης. Από εκείνα, δηλαδή, που είτε δεν περνούν απ΄το χέρι μας είτε χρειάζονται δεκαετίες για ν΄αλλάξουν.

Η εμπιστοσύνη συναρτάται με τις πολιτικές που εκπονούμε. Σήμερα η έλλειψή της είναι μεγάλο εμπόδιο αλλά μόλις αρχίσουμε να εκπέμπουμε το σωστό σήμα, η εμπιστοσύνη θα επανέλθει.

Και το σωστό μήνυμα είναι ότι εργαζόμαστε για την πρόοδό μας, ότι σχεδιάζουμε τη διαχείριση των προβλημάτων. Και τους επενδυτές, τους θεωρούμε συνεργάτες, όχι εχθρούς.

Εκπέμποντας τα σωστά μηνύματα, δημιουργούμε καλύτερη δυναμική στην οικονομία, ικανή να θέσει σε τροχιά εκτίναξης το μπλοκαρισμένο ελατήριο. Και σε συνδυασμό με ένα φιλικότερο φορολογικό πλαίσιο για τις επιχειρήσεις, η οικονομία μας θα μπορούσε να μπει σε έναν ενάρετο κύκλο τα επόμενα 3-4 χρόνια με σχετικά υψηλούς ρυθμούς ανάπτυξης. Και σε περιβάλλον ανάκαμψης και ανοδικής οικονομίας είναι πολύ πιο πρόσφορες οι κοινωνικές και δημοσιονομικές προϋποθέσεις για να υλοποιηθεί το τιτάνιο έργο αναμόρφωσης της δημόσιας διοίκησης, της δικαιοσύνης και της εκπαίδευσης.

Προφανώς, το ταξίδι κρύβει υφάλους και σκοπέλους: την πολιτική αστάθεια και τον εγκλωβισμό σε αλλεπάλληλες εκλογικές αναμετρήσεις, το ιταλικό ρίσκο, τους εμπορικούς πολέμους του Τραμπ, το επιδεινούμενο διεθνές περιβάλλον, το φθηνό πετρέλαιο που τελειώνει, όπως τελειώνει και η ποσοτική χαλάρωση, ίσως, και τα πολύ χαμηλά επιτόκια. Ακόμη και το εξαιρετικά υψηλό επίπεδο των διεθνών χρηματαγορών, που γεννά την εύλογη ανησυχία μιας νέας χρηματιστηριακής κρίσης, που θα προσγειώσει ανώμαλα τη διεθνή οικονομία.

Αλλά εμείς, εδώ, στην Ελλάδα, δεν μπορούμε να κάνουμε τίποτα περισσότερο από το να διαχειριστούμε με σοβαρότητα τα του οίκου μας. Δεν είναι λίγο και το μπορούμε.

Και, συνήθως, είναι αρκετό!

Σημειώσεις

1Χρησιμοποιώ στα διαγράμματα μέσες τιμές ανά τρίμηνο, ώστε να «αμβλυνθούν» οι τυχαίες βραχυχρόνιες διακυμάνσεις των αγορών και να αποτυπώνεται σαφέστερα η τάση και το επίπεδο τιμών.

2Η τιμή για το 2018 αναφέρεται στο μέσο όρο των καταθέσεων για το οκτάμηνο Ιαν.-Αυγ. 2018 και ως τιμή ΑΕΠ για το 2018 αναφέρεται η εκτίμηση του Μεσοπρόθεσμου.

3Τα στοιχεία για τις καταθέσεις αφορούν το μέσο όρο οκταμήνου 2014 & 2018 καθώς και την τιμή στο τέλος του Αυγούστου 2018.

4Το κείμενο βασίστηκε στην ομιλία μου στην εκδήλωση του Κύκλου Ιδεών «Στον απόηχο της ΔΕΘ – Η πορεία της χώρας μέχρι τις εκλογές» στις 19/9/2018 εδώ

Ακολουθήστε το Protagon στο Google News